Filosofía

Ciberseguridad en servicios financieros: ¿Es tu servicio tan seguro como crees?

Escritora y editora

Actualizado

10 may 2024

11 min

Nuestra economía depende del sector financiero. Bancos, cooperativas de crédito, fondos de pensiones, compañías de seguros, empresas de inversión y otros servicios financieros tienen acceso a nuestros datos más sensibles: información personal identificable (PII por sus siglas en inglés), detalles de cuentas, datos transaccionales y empresariales. Debido a su sencillez y prontitud, las transacciones financieras en línea se han convertido en algo habitual entre los consumidores y los servicios, pero entre las ventajas también surgen inconvenientes que deben ser abordados por las entidades financieras que los ofrecen.

El reporte Verizon Data Breach Investigation de 2024 muestra que el sector financiero registró 3.348 incidentes en 2023, con 1.115 violaciones confirmadas en Estados Unidos. El mayor porcentaje de los datos comprometidos pertenecían a los clientes de la entidad financiera, lo que significa que son ellos quienes afrontan los mayores riesgos. Este reporte también expuso que la industria financiera fue el segundo sector que recibió más ataques el año pasado. Estos datos destacan el riesgo constante al que se enfrentan a diario las industrias de servicios financieros.

A lo largo de los años, los bancos han protegido el efectivo tangible y otros activos físicos mediante bóvedas sólidas, con controles de personal y guardias de seguridad. Ahora deben hacer lo mismo con sus activos digitales. Hoy en día, cuando los delincuentes no son solo ladrones enmascarados con pistolas, sino también actores de amenazas en línea con métodos ingeniosos, los servicios financieros siguen teniendo la difícil tarea de impedirles el acceso. Ahí es donde la ciberseguridad puede ayudar. Existen medidas, soluciones y enfoques que pueden implementarse para proteger los activos contra el constante bombardeo de ciberataques que enfrenta el sector financiero.

¿Qué provoca los ciberataques a los servicios financieros?

Los servicios financieros son un objetivo primordial para los ciberdelincuentes debido a varios factores que los hacen muy atractivos. El beneficio, ya sea financiero o informativo, es uno de esos factores. Las instituciones financieras poseen una mina de oro de información valiosa (detalles de cuentas, números de la seguridad social, etc.) que, si son robados, podrían venderse en la dark web por un alto precio o utilizarse para cometer otros delitos. Además, dado que estas organizaciones dependen principalmente de su infraestructura digital, los atacantes pueden interrumpir las operaciones y exigir grandes pagos de rescate, a los que muchas organizaciones acceden para volver a su actividad normal.

Las instituciones financieras tienen ecosistemas complejos, con numerosos actores interconectados, como clientes, proveedores y terceros, los cuales tienen acceso a plataformas en línea, aplicaciones móviles, redes de comercio o sistemas globales de transferencia bancaria. La enorme complejidad e interconectividad de las infraestructuras financieras ofrecen una amplia superficie de ataque llena de oportunidades para los ciberataques, algo que motiva a los ciberdelincuentes.

Otra razón es el impacto. Un ciberataque puede dañar gravemente la reputación de una organización, debilitar la confianza de los usuarios e incluso desestabilizar las economías. El impacto sistémico hace que las entidades financieras sean objetivos especialmente codiciados por los ciberdelincuentes que buscan causar interrupciones y caos general.

Todas estas razones permiten a las organizaciones financieras comprender por qué son blanco constante de ataques y por qué necesitan una postura de seguridad robusta. Cumplir las normas de seguridad establecidas (de lo que hablaremos más adelante) es extremadamente importante, pero no es la única característica que debe tenerse en cuenta. Examinemos primero las amenazas que afrontan las entidades financieras.

Ciberamenazas comunes en el sector de servicios financieros

Las entidades financieras se enfrentan a un sinfín de ciberamenazas por los motivos anteriormente expuestos. Cada vez que se produce un incidente, la entidad corre el riesgo de sufrir importantes daños. Como ya hemos explicado, el usuario final es el principal objetivo de los delincuentes, sin embargo, la propia entidad financiera sufre pérdidas en sus operaciones, demandas judiciales y daños a su reputación como consecuencia de los ciberataques. Siempre es mejor saber cómo actúan los ciberdelincuentes, por lo que a continuación se exponen algunas de las amenazas más comunes a las que está expuesto el sector financiero:

Ataques a la cadena de suministro: En este ataque, los ciberdelincuentes penetran en los componentes de un proveedor externo o un tercero para acceder a los sistemas de sus clientes. Los atacantes pueden obtener acceso remoto a los sistemas de las instituciones financieras, robar datos sensibles o desplazarse lateralmente por diferentes entornos. Un ejemplo infame de ello son los ataques del grupo Lazarus en Corea del Sur a través de una cadena de suministro que afectaba al software utilizado por bancos y organismos gubernamentales de este país. En Fluid Attacks disponemos de las herramientas que pueden reforzar la seguridad de tu cadena de suministro de software: SCA (análisis de composición de software) y SBOMs (lista de materiales de software). Con SCA, se realiza un análisis del código para identificar los componentes de código abierto y sus dependencias, y así encontrar riesgos asociados a componentes de terceros e informar y recomendar soluciones para mitigarlos. Con la actualización continua de los SBOM, se obtiene una imagen clara de todo lo que compone tu software. Nuestro SCA tiene la capacidad de producir SBOMs precisos y completos para ti en diferentes formatos estandarizados (CycloneDX y SPDX). Consulta aquí más información sobre este proceso.

Ataques de phishing: Estos correos o mensajes engañosos, que suplantan la identidad de entidades o personas reales, pueden contener malware que se descarga en el dispositivo del receptor con solo hacer clic en un enlace malicioso, o pueden enviarse con la intención de engañar al destinatario para que revele información sensible, como sus credenciales de acceso. Esta táctica puede utilizarse tanto en empleados de empresas como en clientes. Algunos ejemplos son la estafa por phishing del banco OCBC de 2021, que provocó pérdidas de 13,7 millones de dólares y tenía como objetivo a los clientes de esta entidad de Singapur, y la campaña de spear-phishing de PerSwaysion, que vulneró las cuentas de correo electrónico de altos ejecutivos financieros.

Ingeniería social: Esta táctica consiste en manipular a las personas para que divulguen información sensible o realicen acciones que comprometan la seguridad. Los ataques de phishing son una forma de ingeniería social, pero los atacantes también pueden utilizar las redes sociales, las llamadas telefónicas o incluso hacerse pasar por personal de la empresa para engañar a los empleados. Algunos ejemplos son los hackers que engañaron a un empleado de la red interbancaria chilena Redbanc para que descargara un malware, dándoles acceso a información sensible, y la campaña Dyre Wolf de 2015 que utilizó ingeniería social avanzada para robar alrededor de 1 millón de dólares a empresas.

Ransomware: Este peligro latente cifra los datos críticos y bloquea los sistemas operativos hasta que se paga un rescate, interrumpiendo las operaciones y causando pérdidas. El ransomware puede distribuirse de diferentes formas. Algunos ejemplos son el ataque de ransomware de 2021 que afectó a la aseguradora estadounidense CNA Financial e interrumpió los servicios de empleados y clientes de la empresa, y el ataque de ransomware al que se enfrentó la aseguradora israelí Shirbit, cuya negación a pagar el rescate dio lugar a cuatro demandas colectivas de clientes afectados por la filtración de datos que ascendían a 360 millones de dólares.

Ataques de denegación de servicio (DDoS): Los ataques DDoS saturan un servidor con tráfico de Internet falso, haciendo que deje de estar disponible para los usuarios legítimos e interrumpiendo el servicio de la institución financiera. Estos ataques tan comunes pueden comprometer la banca en línea, las cuentas de los clientes, los portales de los empleados, etc. Algunos ejemplos son los ataques DDoS de 2022 a la Bolsa de Moscú y Sberbank que sacaron de servicio sus sitios web, y los ataques DDoS a entidades financieras holandesas (ABN Amro, ING y Rabobank) de 2018 que dejaron caídos sus servicios de banca en línea y aplicaciones móviles.

Amenazas internas: Esta forma de riesgo puede deberse a diferentes motivos: A veces, empleados descontentos o codiciosos pueden hacer un uso indebido de información sensible; otras veces, los datos pueden ser filtrados accidentalmente por empleados descuidados. Algunos ejemplos son el incidente de fraude en cajeros automáticos de Bank of America en 2010, en el que un empleado instaló malware en 100 cajeros y robó miles de dólares, y el empleado de Scotiabank quien puso en peligro varias cuentas de clientes al acceder a ellas sin una razón válida.

Es absolutamente crucial identificar y comprender estas y otras tácticas (como los ataques de día cero o contra las API) para desarrollar estrategias más eficaces y completas contra las amenazas en constante evolución.

Medidas de seguridad para servicios financieros

Los servicios financieros deben aplicar una amplia gama de medidas de ciberseguridad para proteger sus activos de los riesgos que acechan. Necesitan una estrategia de defensa de múltiples capas para combatir eficazmente los ciberataques, y debería abordar varios aspectos de la ciberseguridad, como prevención, detección, reacción y recuperación. Las siguientes son algunas medidas esenciales que deben tenerse en cuenta:

Ajustarse a las regulaciones

Los organismos gubernamentales imponen regulaciones estrictas, y algunas no son simples requisitos, sino leyes estatales o federales, por lo que su cumplimiento no es negociable. Su objetivo es garantizar que las entidades financieras protejan los datos de los clientes y los protejan contra el fraude financiero, buscando en general preservar la privacidad de los clientes y mantener la confianza entre entidades y clientes.

El primer paso es identificar los estándares de cumplimiento específicos que se aplican a las entidades. Dependiendo de factores como la ubicación, los servicios ofrecidos y el tamaño de la institución, se aplicarán diferentes normativas. Estos estándares incluyen:

Ley Sarbanes-Oxley (SOX): Esta ley de 2002 es una ley federal que impone requisitos de información financiera y divulgación a todas las empresas estadounidenses que cotizan en bolsa y tiene como objetivo proteger a los inversores y prevenir el fraude contable.

Ley Gramm-Leach-Bliley (GLBA): Esta ley de 1999, también conocida como Ley de modernización de servicios financieros de 1999, es una ley federal estadounidense que obliga a las instituciones financieras a proteger la información financiera de los clientes y a implementar un programa de seguridad de datos.

Consejo de estándares de seguridad de la industria de tarjetas de pago (PCI DSS): Este conjunto de políticas y procedimientos rige la seguridad de los datos de los titulares de tarjetas, como números de tarjetas de crédito, fechas de caducidad y códigos de seguridad. Los controles de seguridad PCI DSS ayudan a las empresas a minimizar el riesgo de filtración de datos, fraude y usurpación de identidad.

Departamento de servicios financieros de Nueva York (NYDFS): Estas regulaciones de ciberseguridad tienen como objetivo garantizar que las instituciones financieras protejan los datos de sus clientes y los sistemas de información contra ataques.

Reglamento general de protección de datos (GDPR): Esta legislación de la Unión Europea exige la protección de los datos personales y obliga a aplicar normas estrictas en materia de tratamiento, almacenamiento y transferencia de datos a las organizaciones que manejan información personal de residentes en la UE.

Una vez identificados los estándares pertinentes, las instituciones financieras deben definir los pasos específicos necesarios para lograr y mantener el cumplimiento de cada estándar. Una vez implementados, deben realizar evaluaciones y auditorías periódicas para asegurarse de que no existen vacíos o deficiencias en las políticas y procedimientos establecidos. Además, es fundamental contar con programas de formación y concientización para educar a los empleados sobre estándares de cumplimiento, requisitos regulatorios y buenas prácticas. También se recomienda adoptar un enfoque proactivo utilizando herramientas automatizadas para verificar el cumplimiento. Por nuestra parte, Fluid Attacks ofrece análisis continuos basados en los estándares del sector. Nuestra herramienta SAST realiza escaneos que informan de varios incumplimientos en tu software. Adherirse y cumplir con las regulaciones es esencial para preservar la confianza de los socios y clientes de la organización, así como para evitar sanciones cuantiosas.

Utilizar soluciones que den prioridad a la seguridad

Existen varias soluciones o medidas que una institución financiera puede adoptar para mantener segura su información:

Autenticación multifactor (MFA): Este tipo de autenticación concede acceso a los recursos únicamente después de que el usuario proporcione dos o más factores de verificación. La implementación de MFA refuerza la autenticación del usuario y evita el acceso no autorizado a datos y sistemas sensibles.

Encriptación de datos: Los datos confidenciales gestionados por las instituciones financieras deben estar siempre encriptados tanto en estado inactivo como en tránsito, para garantizar que, incluso si son interceptados por actores de amenazas, permanezcan ilegibles e inutilizables.

Seguridad de los puntos finales: Los puntos finales, como computadoras para escritorio, portátiles, teléfonos inteligentes y servidores, deben protegerse con antivirus u otro software que supervise los dispositivos para detectar actividades irregulares, intentos de acceso no autorizado, detección de malware y otras amenazas.

Control de parches: Las entidades financieras deben dar prioridad a aplicar a tiempo los parches de seguridad que los proveedores de software publican periódicamente para corregir las vulnerabilidades de sus productos.

Implementar metodologías y planes de seguridad

Responder a un ciberataque mientras está en marcha podría ser como intentar sacar agua a baldes de un barco que se hunde. Creemos que la prevención y la planificación son mejores que el pánico, el bloqueo de los sistemas, el pago de rescates, la pérdida de clientes, etc. Una forma de tomar medidas antes de sufrir un incidente es tener un enfoque general proactivo para gestionar la seguridad, que es lo que hace la arquitectura de zero trust. El modelo de seguridad zero trust asume que ningún usuario o dispositivo de la red es inherentemente confiable. Eso significa que cada solicitud de acceso, independientemente de su origen, se verifica estrictamente antes de conceder el acceso a información o sistemas sensibles. Esta filosofía se hace realidad con ZTNA (Zero Trust Network Access) que ayuda a mitigar el riesgo de amenazas internas e intentos de acceso no autorizados.

Otra forma de adelantarse a los ciberataques es realizar capacitaciones de concientización sobre seguridad. Los empleados son a menudo la primera línea de defensa contra los ciberataques. Los programas de formación periódicos sobre seguridad pueden enseñar al personal a identificar estafas de phishing u otras tácticas de ingeniería social y a emplear buenas prácticas, como el uso de contraseñas seguras, para mantener la seguridad de los sistemas. Esto permite a los empleados tomar decisiones informadas y evitar ser víctimas de ataques maliciosos.

Como la ciberseguridad nunca está 100% blindada, siempre se recomienda desarrollar y mantener un plan integral de respuesta a incidentes que describa los procedimientos para la detección, evaluación, contención y mitigación de incidentes. Se recomienda que el plan establezca funciones y responsabilidades claras para los miembros del equipo, que se realicen simulacros y actualizaciones con regularidad y que se guarde fuera de línea.

Cómo Fluid Attacks ayuda al sector financiero

En Fluid Attacks, la seguridad de las aplicaciones es nuestra prioridad. Para el sector de servicios financieros, nos posicionamos como una solución "todo en uno" que contribuye a la seguridad a través de diferentes estrategias.

Desarrollo de software seguro: Motivamos a nuestros clientes para que sigan las buenas prácticas de codificación segura, y realizamos pruebas de seguridad exhaustivas a lo largo del ciclo de vida de desarrollo de tu software (SDLC) con nuestras herramientas automatizadas y nuestro equipo de pentesters certificados para identificar vulnerabilidades en tus aplicaciones e infraestructuras.

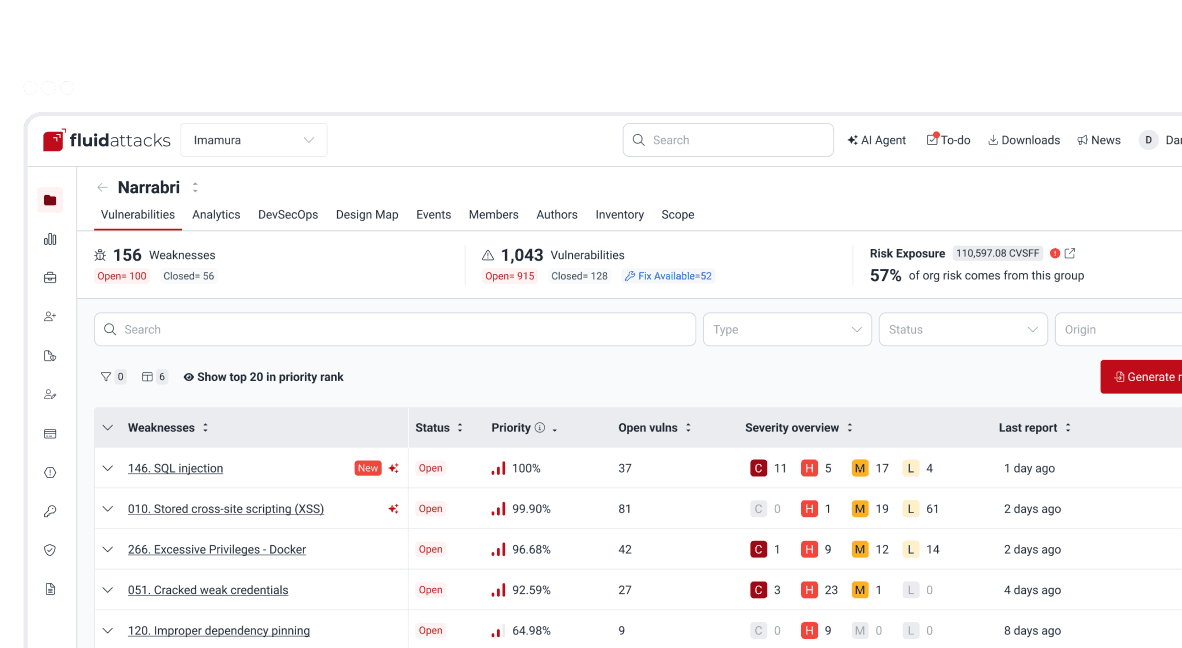

Identificación de vulnerabilidades: Nuestras soluciones, como el pentesting y el hacking ético, tienen como objetivo encontrar vulnerabilidades, las cuales son la puerta que necesitan los ciberdelincuentes para penetrar en tus sistemas. Utilizando herramientas de alto nivel, métodos y su valiosa experiencia, nuestros pentesters atacan tu sistema (con tu permiso) de la misma forma que lo haría un actor malicioso. Con sus hallazgos, que recibirás a través de nuestra plataforma, podrás tomar una decisión informada sobre cómo proceder.

Gestión de vulnerabilidades: Una vez identificadas las vulnerabilidades de tu software, las cuales están detalladas en nuestra plataforma, pueden ser priorizadas, revisadas por tu equipo y asignadas al mismo, y una vez finalizado este proceso, puedes solicitar reataques para verificar su remediación. Desde la misma plataforma, puedes hacer un seguimiento de cómo va el proceso de mitigación o reducción de la exposición al riesgo. Además, ofrecemos recomendaciones de remediación y soporte a través de IA generativa y llamadas virtuales con hackers.

Todo lo anterior forma parte de nuestra solución Hacking Continuo, que ayuda a nuestros clientes de servicios financieros y otros sectores a mejorar su postura de ciberseguridad para ofrecer productos o servicios de alta calidad a sus usuarios finales. Uno de nuestros clientes de servicios financieros, Protección, nos considera "un aliado importante" en su búsqueda constante de un servicio más seguro. Lee más sobre su historia de éxito aquí. No dudes en contactarnos para ver cómo podemos ayudar a tu organización.

Empieza ya con la solución de cumplimiento de Fluid Attacks

Suscríbete a nuestro boletín

Mantente al día sobre nuestros próximos eventos y los últimos blog posts, advisories y otros recursos interesantes.

Otros posts